Основной рост пришелся на период самоизоляции

Компания DigtialBudget.ru в партнерстве с коммуникационной группой OMD OM Group провела исследование активности рекламодателей фармацевтической категории за первый квартал 2020 года с целью выяснить — как на фармацевтический рекламный рынок повлияла пандемия коронавируса, а также вступившие в силу 1 апреля изменения в законодательстве, разрешающие онлайн-продажу безрецептурных лекарственных средств. В рамках исследования были проанализированы 8 сайтов аптечных сетей и онлайн-аптек, а также топ-15 рекламодателей из категории «лекарственные средства» согласно рейтингу AdIndex 2019 года. В общей сложности исследование охватывает 125 сайтов.

Для анализа были взяты данные за январь, февраль и март 2019 и 2020 года. Сравнение происходит в разрезе квартал к кварталу 2020/2019 и март к марту 2020/2019, чтобы понять как общую динамику, так и оперативные изменения стратегии и тактики рекламных кампаний в марте 2020 с учетом развития пандемии коронавируса. В исследовании были проанализированы затраты рекламодателей на следующие каналы цифрового продвижения: контекстная реклама, таргетированная реклама в социальных сетях, онлайн-видеореклама, баннерная реклама, programmatic-реклама, а также активность в директ-маркетинге (CRM-рассылках).

Мы провели данное исследование с целью показать, как важно в текущее непростое время держать руку на пульсе изменений и контролировать стратегию своих конкурентов. В данном исследовании мы намеренно не приводим абсолютных цифр затрат по рекламодателям, чтобы сосредоточить внимание именно на изменениях в подходе и стратегии продвижения. Все абсолютные значения доступны в нашей платформе.

Аптечный ритейл

Почти все аптеки увеличили затраты на интернет-рекламу в первом квартале 2020 года. Рост затрат совокупно по всем рекламодателям по кварталу составил 66%. Рост затрат в марте 2020 по сравнению с мартом 2019 составил 72%. Наибольший рост затрат на интернет-рекламу среди онлайн-аптек произошел у компании «АСНА». Расходы в первом квартале 2020 года выросли в 2 с небольшим раза (рост 111%), при этом расходы за март почти утроились (рост 182%). Топ-3 рекламодателей по объему затрат в 2020 году сменился (в 2019 это были «Аптека.ру», «Здравсити» и «Горздрав», в 2020 году на третье место вышла «АСНА», а «Горздрав» переместился на четвертое).

Названия | 1Q 2020 vs 1Q 2019 | март 2020 vs март 2019 |

apteka.ru | 83% | 104% |

zdravcity.ru | 84% | 81% |

gorzdrav.org | 41% | -5% |

asna.ru | 111% | 182% |

eapteka.ru | 23% | -6% |

366.ru | -22% | -53% |

apteka-ot-sklada.ru | -100% | -100% |

aptekazhivika.ru | 1% | 39% |

Общий итог | 66% | 72% |

Также в результате развивающихся событий многие игроки меняли стратегию собственного присутствия. Данные отражают динамику этих изменений с начала года до конца марта (периода введения режима самоизоляции). Многие игроки вложили существенно больше средств в имиджевое продвижение (баннеры и онлайн-видео). При этом «Горздрав», «АСНА», «еАптека» и «Аптека Живика» увеличивали вложения в первую очередь исключительно в онлайн-видео, а «Здравсити» примерно одинаково вырастили вложения в баннерную и видеорекламу (в 3 и 4 раза соответственно) по сравнению с первым кварталом 2019 года.

Сайт рекламодателя | Тип рекламы | 1Q 2020 vs 1Q 2019 | март 2020 vs март 2019 |

apteka.ru | Display Ad | 176% | 83% |

Online Video (In-Stream) | 60% | 85% | |

zdravcity.ru | Display Ad | 232% | 332% |

Online Video (In-Stream) | 174% | 139% | |

gorzdrav.org | Display Ad | 100% | 25% |

Online Video (In-Stream) | 121% | 218% | |

asna.ru | Display Ad | 144% | 91% |

Online Video (In-Stream) | 15% | 724% | |

eapteka.ru | Display Ad | 48% | -19% |

Online Video (In-Stream) | 36% | 65% | |

366.ru | Display Ad | 8% | -55% |

Online Video (In-Stream) | -30% | 0% | |

aptekazhivika.ru | Display Ad | 691% | -100% |

Online Video (In-Stream) | 142% | 247% |

Стратегия применения перформанс-инструментов отличалась от производителя к производителю. Легко заметить очень высокий рост затрат на контекстную рекламу у «Аптека.ру» (в 4 раза за квартал) и «Здравсити» (аналогично). Другие игроки существенно вырастили бюджет на таргетированную рекламу в социальных сетях (36,6 и «АСНА»). Абсолютно все игроки увеличили свою активность в работе с CRM-базой (рост активности примерно в 2–3 раза по сравнению с первым кварталом 2019).

Сайт рекламодателя | Тип рекламы | 1Q 2020 vs 1Q 2019 | март 2020 vs март 2019 |

apteka.ru | e-mail Marketing (CRM) | 44% | 61% |

Paid Search | 308% | 5016% | |

Paid Social | 17% | 47% | |

Programmatic | 77% | 89% | |

zdravcity.ru | e-mail Marketing (CRM) | 147% | 126% |

Paid Search | 302% | 277% | |

Paid Social | 50% | 41% | |

Programmatic | -26% | -25% | |

gorzdrav.org | e-mail Marketing (CRM) | 35% | 67% |

Paid Search | 59% | -25% | |

Paid Social | 109% | 159% | |

Programmatic | -12% | -16% | |

asna.ru | e-mail Marketing (CRM) | 229% | 187% |

Paid Search | 193% | 218% | |

Paid Social | 235% | 274% | |

Programmatic | 100% | 137% | |

eapteka.ru | e-mail Marketing (CRM) | 91% | 61% |

Paid Search | -11% | -63% | |

Paid Social | -11% | -4% | |

Programmatic | 66% | 19% | |

366.ru | e-mail Marketing (CRM) | 68% | 72% |

Paid Search | -19% | -64% | |

Paid Social | 1% | 21% | |

Programmatic | -74% | -84% | |

aptekazhivika.ru | e-mail Marketing (CRM) | 131% | 134% |

Paid Search | -93% | -100% | |

Paid Social | 69% | 120% | |

Programmatic | -24% | 11% |

Фармацевтические производители

Расходы на интернет-рекламу у производителей фармы также существенно выросли в первом квартале 2020. Совокупный рост за первый квартал 2020 на 42%, за март — на 48%. Однако, само собой, динамика затрат существенно отличалась в зависимости от группы брендов и от самих производителей.

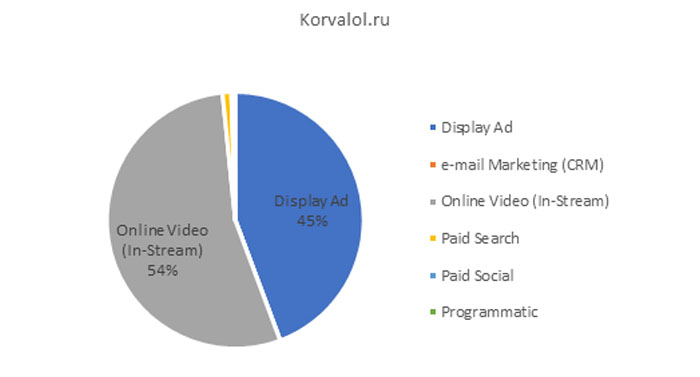

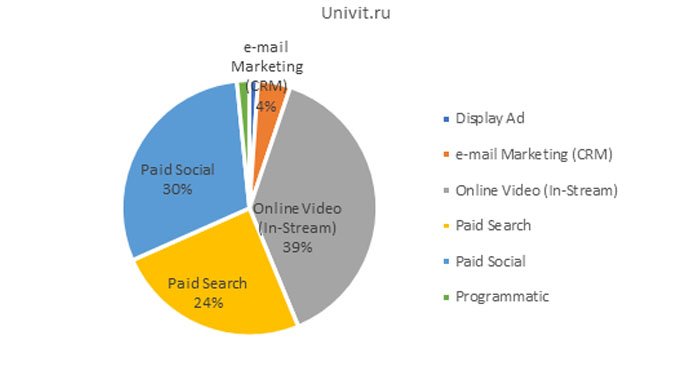

Наибольший рост затрат среди крупных игроков анализируемого периода продемонстрировали бренды «Корвалол фито» («Фармстандарт») и «Юнивит» («Отисифарм») — в первом квартале 2019 года затраты по этим брендам были крайне малы, а в первом квартале 2020 оба бренда вошли в топ-50 по затратам на интернет-рекламу в фармотрасли в целом. Фактически это означает, что были проведены дополнительные флайты рекламных кампаний по обоим брендам по отношению к сезональной стратегии прошлого года.

Интересный факт — лидер категории мультибрендовый производитель «Эвалар» (домены evalar.ru, shop.evalar.ru и evalar.info) снизил свои затраты в первом квартале 2020 на 23%, а в марте на 6%. При этом снижение в основном касалось перформанс-каналов (paid search и программатик), а также активности в CRM-рассылках. А вот затраты на онлайн-видео, напротив, существенно выросли, особенно за март 2020.

Тип рекламы | 1Q 2020 vs 1Q 2019 | март 2020 vs март 2019 | |

ЭВАЛАР | Display Ad | -45% | -33% |

e-mail Marketing (CRM) | -17% | -28% | |

Online Video (In-Stream) | 70% | 84% | |

Paid Search | -38% | -29% | |

Paid Social | 49% | 73% | |

Programmatic | -35% | -16% | |

Total | -23% | -6% |

Огромный рост затрат продемонстрировали противопростудные, иммуностимулирующие и противовирусные препараты. Затраты в среднем по брендам этих категорий были направлены на имиджевые задачи. Так, в первом квартале 2020 затраты бренда «ТераФлю» выросли в 3,5 раза, «Бронхомунал» — в 3 раза, «Гексорал» и «Полиоксидоний» — в 2 раза, «Ренгалин» — на 89%, а «Эргоферон» — на 85%. При этом рост в марте 2020 года по всем перечисленным брендам, кроме «Полиоксидония», больше, чем по первому кварталу в целом.

Сайт бренда | 1Q 2020 vs 1Q 2019 | март 2020 vs март 2019 |

prognozprostudy.ru | 253% | 279% |

polyoxidonium.ru | 115% | 51% |

b-munal.ru | 206% | 246% |

ergoferon.ru | 85% | 235% |

rengalin.ru | 89% | 130% |

hexoral.ru | 116% | 125% |

Общий итог | 171% | 195% |

Почти все игроки данной категории существенно увеличили затраты на онлайн-видео. Фактически все они провели или начали в конце первого квартала масштабные флайты онлайн-видеокампаний. Вложения в баннерную и paid-social-рекламу были неравномерны — некоторые игроки растили бюджет, некоторые, наоборот, снимали его в пользу других каналов привлечения пользователей. У некоторых брендов существенно выросла активность в рассылках (очевидно, это связано с наличием или отсутствием CRM-систем или партнерством с аптечным ритейлом для рассылки по их базе). Такая работа ведется у брендов, производимых «Материа-Медика» («Эргоферон» и «Ренгалин») и Johnson & Johnson («Гексорал»). Лидер по активности в CRM — компания GSK, наоборот, сбавила активность в рассылках по отношению к первому кварталу 2019 года. Изменения в затратах на другие перформанс-каналы (контекстная реклама и programmatic) разрозненны и отличаются внутри категории.

В новых реалиях (как законодательных, так и социальных) для фармацевтической отрасли наступает время возможностей. В первую очередь это касается возможности создать инфраструктуру для работы с данными, а также использовать индустриальные источники данных для своих programmatic-кампаний и размещений в имиджевых каналах. На наш взгляд, на эти продукты спрос в течение 2020 года вырастет очень существенно

Также существенный рост показали препараты от отравлений, препараты для печени и другие бренды, влияющие на улучшение обмена веществ и микрофлору. Затраты бренда «Хилак Форте» выросли в 2,5 раза, а брендов «Фосфоглив», «Эссенциале Форте Н» и совокупно брендов «Маалокс», «Гутталакс», «Фестал», «Эрсефурил», «Бускопан» (общий домен komfort-vnutri.ru) выросли в 2 раза, а бренды «Креон», «Дюфалак» и «Лактофильтрум» увеличили свои затраты от 40% до 60% по сравнению с первым кварталом 2019. В этой категории также наблюдается частый всплеск активности по сравнению с 2019 годом, по-видимому, стимулированный спросом на подобные средства в период самоизоляции.

Сайт бренда | 1Q 2020 vs 1Q 2019 | март 2020 vs март 2019 |

phosphogliv.ru | 102% | 205% |

komfort-vnutri.ru | 95% | 158% |

essentiale.ru | 97% | 117% |

hylakforte.com | 147% | -7% |

lactofiltrum.ru | 40% | 176% |

duphalac.ru | 59% | 57% |

kreon.ru | 57% | 11% |

Общий итог | 85% | 113% |

Бренд «Линекс» в 2019 году не был активен в первом квартале вовсе, а в 2020 провел масштабную имиджевую рекламную кампанию — затраты пришлись в основном на онлайн-видео и баннерную рекламу, в том числе programmatic. Следует заметить, что не все бренды в этой подгруппе вели себя одинаково. Так, лидер подгруппы по объему рекламных затрат «Полисорб» фактически не изменил масштаб инвестиций (прирост был равномерным по месяцам и составил 3% по итогам первого квартала), однако изменил стратегию — уменьшился объем затрат на имиджевые каналы продвижения (баннерная реклама упала на 35%, а онлайн-видео на 27%), а вот перформанс-каналы выросли (контекстная реклама на 18%, а programmatic на 66%).

Тип рекламы | 1Q 2020 vs 1Q 2019 | март 2020 vs март 2019 | |

Polisorb.ru | Display Ad | -35% | -37% |

e-mail Marketing (CRM) | -37% | -27% | |

Online Video (In-Stream) | -27% | -7% | |

Paid Search | 18% | 36% | |

Paid Social | -11% | -19% | |

Programmatic | 66% | -8% | |

Общий итог | 3% | 6% |

Интересно отметить, что остальные игроки категории придерживались в основном обратной стратегии, снижая затраты на контекстную рекламу и programmatic и увеличивая имиджевые рекламные каналы.

Выросли затраты на рекламу в категории витаминных комплексов — самый большой рост произошел у бренда «Юнивит», который фактически провел большую рекламную кампанию в 2020 году, а в первом квартале 2019 был почти не активен. Также большой рост продемонстрировали бренды «Компливит», «Магнелис», «Магне Б6», «Селмевит» и «Супрадин» (провел масштабный рекламный флайт в первом квартале 2020, в отличие от 2019).

В целом затраты на цифровую рекламу для продвижения 125 сайтов 21 рекламодателя за первый квартал 2020 года составили порядка 1 миллиарда рублей (на 54% больше, чем в первом квартале 2019 года), из которых 382 миллиона пришлись на март 2020 года (на 59% больше, чем годом ранее). Судя по наблюдаемой динамике — в апреле 2020 года затраты фармсектора на интернет-рекламу продолжат расти.

Подписывайтесь на канал «Exlibris» в Telegram, чтобы первыми узнавать о главных новостях в рекламе, маркетинге и PR.