Теперь официально: в 2018 году интернет впервые стал самым крупным медиа сегментом на российском рекламном рынке, оттеснив телевидение на второе место. У стремительного роста (на 22%) есть несколько причин. Во-первых, интернет — как в России, так и в ряде других стран — смог мобилизовать маркетинговые бюджеты за счет технологий, форматов, аудитории, измеримости и подтверждаемой эффективности кампаний. Во-вторых, динамику сегменту обеспечили средние и малые рекламодатели. Крупные бренды прошли стадию насыщения и больше не видят экономического смысла в наращивании расходов на digital прежними темпами, сообщил вице-президент АКАР, директор по маркетинговым исследованиям Аналитического центра НСК Сергей Веселов на итоговой пресс-конференции.

За год интернету удалось преодолеть разницу в 4 с небольшим миллиарда рублей, которая отделяла его от ТВ по итогам 2017 года. Прогнозы Ассоциации коммуникационных агентств России сбылись: рынок подрос на 12%, а интернет, как и в большинстве стран мира, занял первое место.

Однако год выдался непростым для рекламной индустрии, признал Веселов. Если его начало было довольно удачным, с ростом под 15%, то к концу году ситуация ухудшилась. В последнем квартале в отдельных сегментах динамика стала нулевой или даже отрицательной, в связи с чем эксперты настороженно смотрят на 2019 год.

Самым быстрорастущим сегментом по-прежнему остается интернет, за ним следуют телевидение (+9%) и OOH (+3%). Радиореклама показала нулевой прирост, рекламные бюджеты прессы сократились на 12%. Разрыв между онлайном и ТВ за год увеличился в 4 раза — на интернет-рекламу бренды потратили 203 млрд рублей, на продвижение в эфире — 187 млрд рублей.

Юлия Зубко, генеральный директор Zenith Russia

Как мы и прогнозировали в середине прошлого года, рынок в 2018 году вырос на 12%.

Однако в четвертом квартале наблюдалось снижение темпов роста инвестиций в ТВ против достигнутых показателей в первых трех кварталах, и, как следствие, динамика ТВ-доходов была менее 10%, ожидаемых в начале года.

Мы видим причину этого факта в том, что многие рекламодатели предпочли сосредоточится в IV квартале на performance инструментах, нацеливаясь на немедленный отклик на рекламу в конце года.

Этим объясняется более высокий рост интернет-рынка по сравнению с прогнозом Zenith Worldwide.

Валерий Новиков, руководитель отдела медиастратегии Nectarin

Вообще такой значительный рост интернет-рекламы связан не только с реальным ростом расходов рекламодателей на digital, но и с повышением прозрачности измерений и в целом с большей открытостью. Если раньше реклама в интернете была тёмным лесом, то теперь в этом лесу становится светлее.

Кроме того, сейчас идёт взрывной рост digital-аудио рекламы, да и видео, похоже, сильно обороты сбавлять не собирается. Причём актуально это не только для крупных российских и международных игроков, но и для региональных рекламодателей, которые переводят бюджеты из той же прессы в интернет.

Росту «классического» интернета помогает и развитие технологий в офлайн медиа. Самый яркий пример — синергия интернета и digital-наружки (конечно, пока только в Москве, но мы с нетерпением ждём экспансии). Да и таргетированная реклама на ТВ в некоторых странах — уже реальность, так что до нас это тоже когда-нибудь доберётся.

Традиционные медиа и digital-среда

В этом году Комиссия экспертов АКАР впервые применила новую методику оценки — по типу контента. С такой просьбой к организации обратились участники рынка — сначала издатели, потом представители телекомпаний и радиохолдингов. У отдельных издательских домов доля digital достигает 40%, что не вписывается в традиционную картину мира, где рекламный рынок делился на медиасегменты. Тогда эксперты приняли решение оценить, сколько радиостанции, телеканалы, газеты и журналы зарабатывают в digital среде.

При этом АКАР отказалась от предложения включить в объем радиорынка бюджеты от спецпроектов, которые достигли 270 млн рублей в 2018 году. Комиссия экспертов посчитала, что эти рекламные доходы радиостанций все же они не относятся ни к доходам от эфирного вещания, ни к доходам от digital вещания, оцениваемых в рамках этого проекта. Кроме того, из общего объема ООН вычтены объемы рекламы на экранах в кинотеатрах, отнесенные к видеоконтенту, а из общего объема интернета вычтены объемы рекламы, приходящиеся на digital в видео-, аудио- и издательском контенте.

Полученные результаты показывают, что наиболее динамично развивающимися являются те компании из «традиционных» медиасегментов, которые активно работают и в цифровой среде.

Надежда Мерещенко, генеральный директор performance-агентства Adventum

Микс каналов и при этом плавное перераспределение медиасплита в сторону digital — яркая и закономерная тенденция прошлого года, которая сохранится.

Этот период можно назвать «осторожным прощупыванием» новых каналов.

Рекламодатели разделились на три категории:

- Консерваторы. Делают крупную ставку на традиционные медиа, которые продолжают продавать и приносить прибыль.

- Экспериментаторы. Понимают перспективы работы в digital, тестируют новые рекламные форматы в интернете, делят бюджеты в равных долях между основными каналами.

- Новаторы. Вкладывают большую часть рекламного бюджета в digital.

Экспериментаторов большинство, и это здоровая ситуация. Многие рекламодатели рассматривают digital как оазис возможностей, на которых можно сэкономить. Это совсем не так: не все бренды могут позволить себе уйти с ТВ, сократить затраты на рекламу в интернете в несколько раз и при этом увеличить узнаваемость и конверсию. Это будет критично, например, для застройщиков и фармпроизводителей.

Важно рассматривать digital как полноценный канал привлечения покупателей со своими неоспоримыми преимуществами: точечным взаимодействием с целевой аудиторией, тонкой настройкой таргетингов, большим объемом данных для анализа.

Стремительный рост доли digital среди других каналов позволяет строить новую коммуникационную стратегию с использованием нестандартных рекламных инструментов и форматов, дает доступ к молодой и платежеспособной аудитории, которая начинает заводить семьи, растить детей (которые тоже, к сожалению, болеют), думать об ипотеке, но при этом не читает крупные издания в печатном формате, а слушает подкасты по дороге на работу, черпает новости из ленты новостей в соцсетях, предпочитает экономить время и делать удаленные покупки.

В АКАР считают это только первым шагом в сторону более глубокого анализа рекламного рынка. По признанию экспертов, на начальной стадии далеко не все выглядит бесспорным, и есть достаточно много вопросов к методике. Поэтому организация призвала все заинтересованные стороны участвовать в разработке более корректных и более разнообразных методов анализа и оценки.

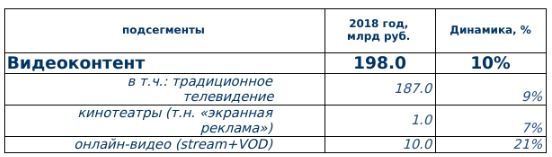

Эксперты выделили три подсегмента, отражающие распространение видеоконтента в разных средах — традиционное телевидение, кинотеатры и интернет. В подсегмент «традиционного телевидения» включены бюджеты, полученные от размещения прямой и спонсорской видеорекламы в прямом эфире телеканалов. В подсегмент «кинотеатры» включены рекламные доходы от показа рекламы перед началом фильма (так называемая экранная реклама). Подсегмент «онлайн-видео» определяется существующей на рынке оценкой in-stream видеорекламы, которая проводится экспертами АКАР и IAB Россия. Таким образом, данный подсегмент включает бюджеты от видеорекламы в видеоконтенте онлайн-кинотеатров и сайтов телекомпаний, на видеохостингах, а также в лицензированных плеерах в соцсетях.

Дальнейшее развитие методики оценки подсегмента «интернет» предполагается в нескольких направлениях. Во-первых, это учет других возможных рекламных способов монетизации видеоконтента (баннеры, контекстные объявления в видеоплеере и его окружении и, возможно, интеграции). Во-вторых, более четкое определение границы между профессиональным и непрофессиональным видеоконтентом для более корректного учета объемов рекламы в видеохостингах и соцсетях.

Андрей Ивашкевич, директор по развитию продаж рекламы в кино Rambler Group

Сегментация медиаканалов была необходима давно, это был вопрос времени, мы ее ждали, решение АКАР я оцениваю положительно. Благодаря внедрению новых технологических решений, грань между офлайном и онлайном наконец-то начала стираться. Благодаря разносторонним диджитал активам Rambler Group мы как новатор рынка привносим экспертизу из диджитал в кино, которое повторяет путь развития интернет-проектов. Основная стратегия онлайн-кинотеатра Okko и объединенной сети кинотеатров «Синема парк» и «Формула кино» направлена на диджитализацию, автоматизацию показа рекламы, формирование более «прозрачной» отчетности для рекламодателей, создание единой киноплатформы и программы лояльности для нашего конечного потребителя.

Мы создали систему управления рекламой, которая позволила нам автоматизировать процессы эффективного распределения рекламных роликов, геотаргетирования и открыла новые возможности для кроссплатформенных проектов кино. Сегментация в привязке к аудитории — это первый шаг навстречу персонализации рекламы. В течение 2018 года мы занимались технологической экспансией: созданием роботизированного зрения, системы подсчета зрителей, мониторингом трафика мобильных устройств посетителей. У нас появилась возможность анализа посещаемости сети, мы переосмысливаем контент и формируем новые подходы к аудитории, которые востребованы рынком. И в этом смысле сегментированная модель АКАР более релевантна действительности.

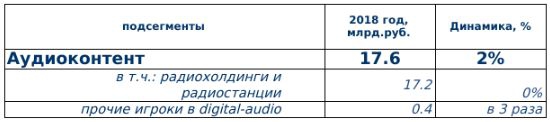

В аудиоконтенте выделены две подгруппы, которые характеризуют распределение рекламных бюджетов, размещенных в аудиоконтенте — рекламные бюджеты, собираемые радиохолдингами и радиостанциями, включая спецпроекты (и в эфире, и в digital-среде), и рекламные бюджеты, собираемые прочими игроками в digital audio среде

Эксперты включили в подсегмент радиохолдингов и радиостанций:

- бюджеты радиохолдингов/радиостанций, полученные от размещения прямой и спонсорской аудиорекламы в прямом эфире радиостанций,

- бюджеты, полученные от интернет-моделей монетизации своего аудиоконтента аудиорекламой (пре-, мид-, пост-, пауз-роллы), как самостоятельно, так и при помощи посредников (технологических партнеров по дистрибуции/продаже digital audio рекламы);

- бюджеты любых других форм рекламы и спонсорства, связанных с потреблением аудиоконтента: баннерная, видео и другие формы рекламы на сайтах и в мобильных приложениях радиохолдингов; доходы от рекламы на Youtube-каналах от размещения записей радиоэфиров и музыкального контента.

В объеме подсегмента «Прочие игроки в digital audio» учитываются рекламные бюджеты аудиостриминговых онлайн-сервисов, полученные от размещения аудиорекламы (пре-, мид-, пост-, пауз-роллы) и любых других форм рекламы и спонсорства, как самостоятельно, так и при помощи посредников (технологических партнеров по дистрибуции/продаже digital audio рекламы).

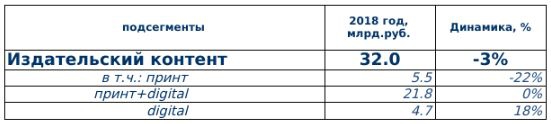

Объем рекламных бюджетов издательского бизнеса разделили на 3 подсегмента: к первому относятся издательские дома, имеющие только печатные издания (условное название подсегмента — принт), ко второму (принт+digital — издательские дома, имеющие как печатные, так и интернет-издания, и, наконец, к третьему — интернет-ресурсы, которые можно отнести к издательскому бизнесу и которые не имеют печатных версий (подсегмент digital).

Наиболее динамичной составляющей являются, как и следовало ожидать, компании, работающие исключительно в цифровой среде. При этом их доля остается относительно скромной — около 15%. В то же время наиболее уязвимы издания, работающие только в бумажном формате и до сих пор не представленные в digital-среде: за год при падении рекламных бюджетов этих изданий на 22% их доля в общих рекламных издательских бюджетах снизилась с 21 до 17% и продолжит падать. Наиболее устойчивыми в издательском бизнесе являются структуры, одновременно активно представленные и в «принте», и в digital: на них приходится более 2/3 всех рекламных бюджетов издательского бизнеса. При этом за 2018 год данный подсегмент сумел удержать объемы рекламных доходов на уровне прошлого года, что выглядит весьма обнадеживающе на фоне общей негативной картины в прессе. Поскольку данную категорию издательских домов в основе своей формируют крупнейшие издательские дома, то это позволяет более позитивно оценивать их позиции на рекламном рынке.

Антон Мельников, CCO бизнес-альянса Onegroup, партнер e:mg по направлению креатив и стратегия

На процессы рекламной индустрии сегодня влияют два важных фактора: растущий интерес аудитории к качественному интерактивному контенту и трансформация классических форматов в диджитальные.

Востребованность интерактивного контента вызывает рост всех его форматов и каналов распространения. Неудивительно, что такими темпами растет digital-аудио и онлайн-видео, увеличивается доходность цифрового издательского контента (рост на 18% против падения принта на 22%).

Эту тенденцию мы также хорошо видим по маркетинговым активностям наших клиентов: ключевым инструментом, вокруг которого строится вся дальнейшая стратегия продвижения, сегодня стал интерактивный контент.

При этом существует серьезная потребность в узкоспециализированном контенте(спорт, технологии и другие темы), из-за чего стремительно растут нишевые телеканалы (+38%).

Второй фактор — диджитализация — обуславливает рост классических каналов, в частности наружной рекламы, которая активно трансформируется в DOOH-форматы. Телеканалы тоже начинают активно использовать диджитал: например, ТНТ развивает диджитальное направление «ТНТ Premier».

Федор Круглов, коммерческий директор iConText

Выглядит так, что текущая оценка рынка АКАР максимально близка к истине и достоверно отражает динамику по направлениям. Абсолютно верным выглядит подход по оценке бюджетирования медиапаблишера в различных средах. Нельзя отрицать снижение потребления прессы, но очевидно, что этот контент остается востребованным в digital среде.

Показатели прироста онлайн-видео, на мой взгляд, даже несколько недооценены, но очевидно, что при отсутствии единой методологии измерений и систематизации источников сделать более аккуратный подсчет проблематично. Медленно, но верно онлайн-видео занимает все более ощутимую долю в медиамиксе.

Несколько сложно комментировать рост ТВ, но допускаю, что во многом в 2018 году на это повлияло несколько факторов, среди которых, безусловно: медиаинфляция, повышенный интерес к ТВ во время Чемпионата Мира и экономические факторы, заставившие рекламодателей сконцентрироваться на двух максимально эффективных каналах: ТВ + digital. Собственно, этим же объясняется стагнация радиорынка и снижение бюджетирования региональных рекламных каналов — очевидно, что локальный рекламодатель заметно чувствительнее ощущает негативные экономические факторы и вынужден сокращать бюджеты.

Рост интернета на 22% выглядит как очень обобщенный показатель. Очевидно, что performance направление показывает более масштабную динамику развития в ряде категорий и с приростом количества задействуемых инструментов имеет потенциал и на дальнейшее развитие. Performance digital среда выходит за привычные границы и готова экспериментировать со смежными каналами, в частности, с ООН.

Интернет-компании оценили ТВ

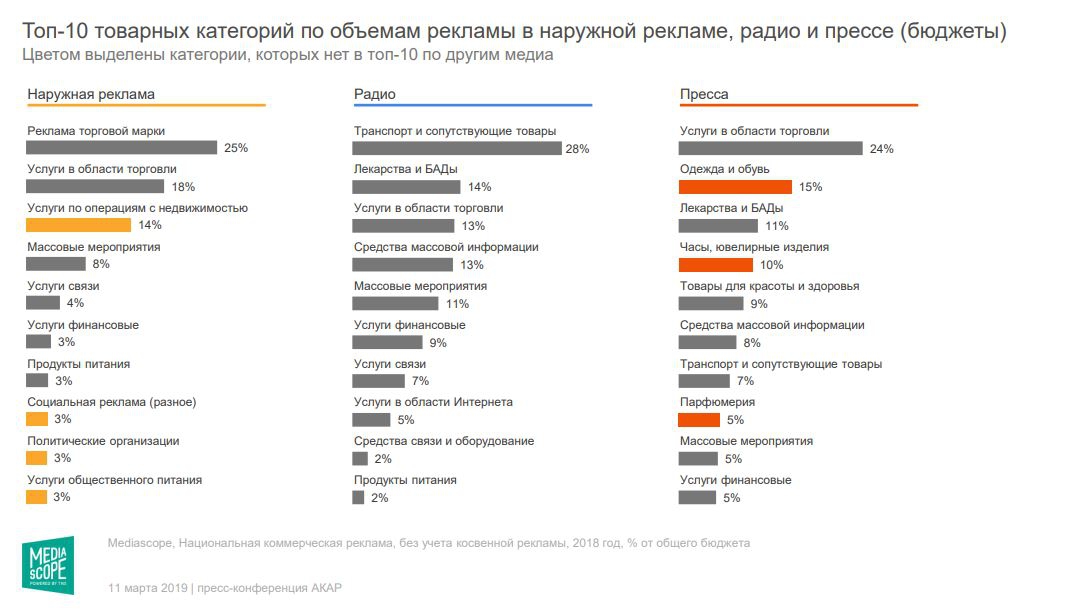

На телевидении крупнейшей рекламной категорией, как и в 2017 году, остаются лекарства и биологически активные добавки. В 2018-м на рекламу данной категории пришлась четверть всего телерекламного инвентаря. В TOP 10 товарных категорий на ТВ впервые вошли интернет-услуги: их доля в общем объеме рекламных контактов по итогам года составила около 5%, сообщил Заместитель генерального директора по развитию бизнеса Mediascope Михаил Райбман.

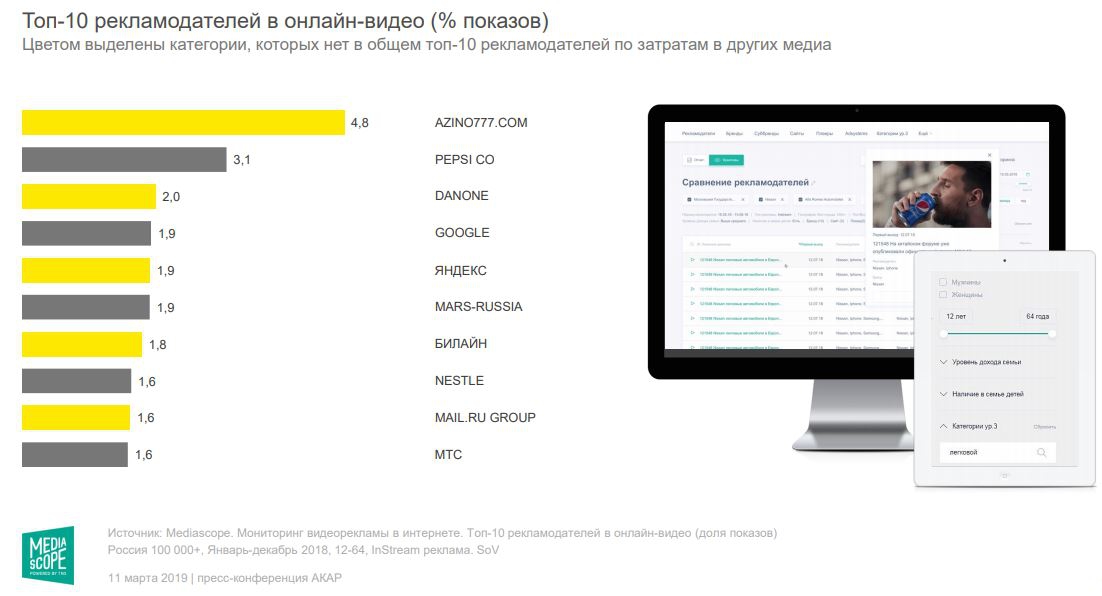

Самой крупной рекламной категорией на радио в 2018 году стали автомобили и транспортные услуги, в прессе и наружной рекламе — ритейл. В онлайн-видеорекламе лидером по объему рекламных показов стали интернет-услуги, в баннерной интернет-рекламе — авто и транспортные услуги.

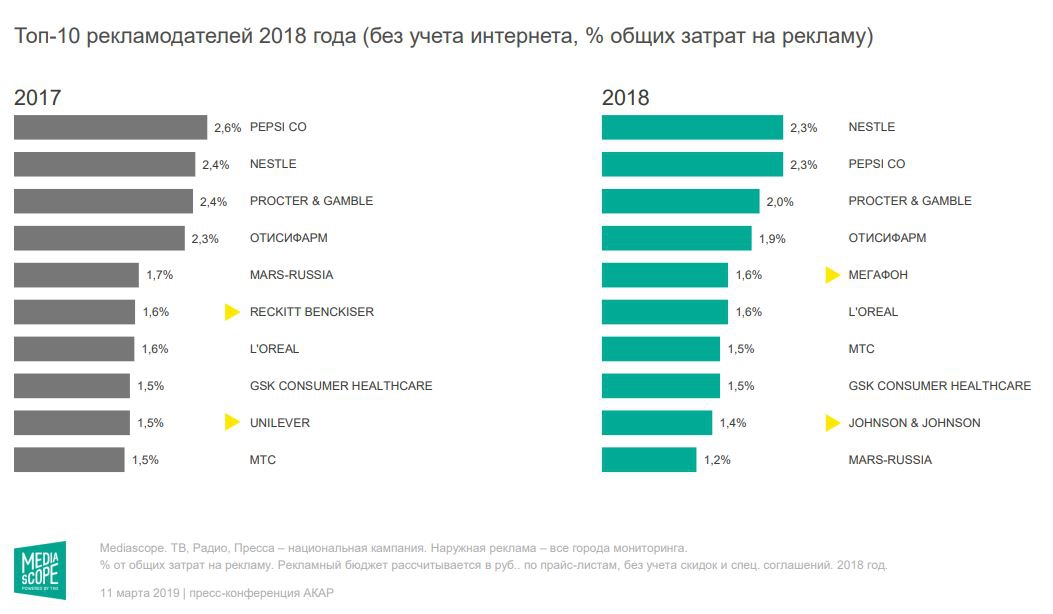

Первая десятка рекламодателей по затратам на продвижение в классических медиа (ТВ, радио, пресса, наружная реклама) по сравнению с 2017 годом осталась практически неизменной. В 2018 году в TOP 10 вошли два новых рекламодателя: Мегафон и Johnson&Johnson.

Андрей Молев, Управляющий директор по операционной деятельности и развитию интернет бизнесов Dentsu Aegis Network Russia

Интернет-компании активно развивают сервисы и продукты в секторе новой экономики, которые способны показывать сейчас высокий рост оборотов за счёт низкой базы. На данном этапе компании конкурируют за долю рынка, и поэтому большие инвестиции в рекламу вполне оправданны. Более того, на наш взгляд, инвестиции этих компаний даже несколько недооценены, так как они активно инвестируют в перформанс медиа, оценка бюджетов рекламодателей в которых традиционно не точна.

Интернет-реклама показывает ожидаемый рост, и нет никаких предпосылок для существенного снижения темпов этого роста. Сейчас объём этого рынка формируется, в основном, за счёт перформанс рекламы, которая, в свою очередь, драйвится сектором малого и среднего бизнесов. Экономическая ситуация в стране, с одной стороны, не позволяет рассчитывать на резкий рост этого сектора, с другой стороны —и критическое снижение доходов ему не грозит.

По нашему мнению, оценка рынка видеорекламы в интернете все ещё является заниженной, но, надо признать, это не сильно влияет на общую оценку.

Алексей Парфун, директор по new business и PR AG Deltaplan

Самым удивительным стал факт, что региональный рынок упал всего 2%. Других неожиданностей в свежем отчете АКАР нет. Почему падение региональных рынков на 2% одновременно радует и удивляет? Во-первых, несколько крупных городов, принимавших ЧМ, тотально очищены от наружки. Во-вторых, пресса в регионах стремительно теряет позиции. Даже изменение методологии подсчета доходов мало что скорректировало. На ее место приходят сайты, которые управляются из Москвы, там же происходит распределение бюджетов.

Интернет наконец-то обогнал ТВ — ликуют digital-специалисты, радуясь победе над давним соперником. Правда, немодно вспоминать, что мы сравниваем не совсем сравнимые сущности. ТВ-реклама — практически монолитный продукт, львиную долю денег приносят классические ТВ-ролики. Победивший «интернет» — это симбиоз десятка видов рекламы, включающей в себя контекстную, медийную и другие. Подсчет бюджетов в сегменте затруднен гигантским количеством игроков. Далеко не все находятся в публичном поле и показывают открыто свои доходы.

Логично, что в прессе наиболее стабильны и успешны те, кто давно заметил угрозу со стороны интернета и вовремя сформировал качественную представленность там, обеспечив, таким образом, плавное перераспределение трафика.

Наружка подросла совсем чуть-чуть. Этот факт объясняется недавним Чемпионатом мира по футболу, который катком прошелся по принимавшим его городам. Убрали тысячи незаконных поверхностей и навели порядок во внешнем облике городов.

Радио крепко держит позиции. Нет роста, но и сильно падать не торопится, несмотря на возрастающую популярность стриминговых сервисов и предстоящий выход на российский рынок Spotify.

Руслан Кодачигов, директор по развитию digital-агентства DeltaClick

В отчете АКАР следует отметить не столько прирост рекламы в digital, сколько его недооцененность, которая стала особенностью методологии ассоциации. Например, в рекламных бюджетах не учитываются ни региональные интернет-площадки, ни «серый» рынок рекламы у блогеров, не считаются спецпроекты, которые за счет своей вирусности «завоевывают» дополнительный охват.

Существенное ускорение рынку интернет-рекламы в 2017−2018 годах придали средние и мелкие рекламодатели. Их бюджетов порой недостаточно для размещения на телевидении, поэтому они все идут в digital. В свою очередь, у крупных рекламодателей в последние годы существенного прироста рекламных бюджетов не наблюдалось. При этом digital продолжает динамично развиваться, предоставляет новые возможности для рекламодателей, позволяя увеличивать объем рекламного инвентаря. Именно поэтому доходы многих издательских домов приросли за счет размещения контента и, соответственно, рекламы в интернете.

Михаил Кузьминов, Исполнительный директор SkyTEC Media

Тенденции, которые появились еще несколько лет назад, в этом году получили свое подтверждение и могут считаться новой реальностью. В первую очередь растут каналы, которые могут подтвердить свой sales KPI — ТВ и интернет.

Мы наблюдаем однозначный тренд на то, что все инвестиции были не только оправданы маркетинговыми задачами, но и были полностью обсчитаны с точки зрения бизнес-результатов.

Нельзя не отметить значительный рост отдельных категорий рекламодателей в 2018 году, которые могут мгновенно увидеть наличие или отсутствие бизнес-результата.

Этим обусловлен рост, в частности, банковской категории и вхождение интернет-компаний в топ рекламодателей. Эта тенденция только усилится в 2019 году.

Екатерина Маковецкая, директор Zorka.Mobi по развитию бизнеса в России

Одним из основополагающих факторов развития производства видеоконтента, на мой взгляд, является популяризация размещения рекламы у лидеров мнений как отдельного канала привлечения и вовлечения пользователей.

Развитие канала остается важным фактором развития бренд-рекламы в целом.

Нельзя отрицать тот факт, что на инфлюенсер-маркетинг сегодня приходятся всё большие объемы рекламных бюджетов, как крупных брендов, так и небольших игроков на рынке.

Если же говорить про аудиорекламу, то здесь изменения произошли и будут происходить с носителями контента.

Так, например, развитие канала будет определяться ростом числа продаж портативных колонок.

Дмитрий Богданов, генеральный продюсер «Студия Ривелти»

Печатные материалы сокращаются и уходят в онлайн — ясный тренд. Заниматься только печатными историями и не делать при этом диджитал — ретроградный подход и совершенно не живучая бизнес-модель в сегодняшних реалиях.

Поэтому мы и видим, что самые устойчивые ребята — те, которые занимаются обеими сферами.

Интернет-компании вошли в ТОП 10 и скоро войдут в ТОП 3 — увеличивается их аудитория, а значит, и расходы на рекламу.

В целом я не очень удивлен результатами исследования — все достаточно предсказуемо. Разве что удивил рост ТВ на 9% — вроде бы все говорят, что «ящик» умирает, а на деле выходит, что нет.

Алексей Пашков, CEO i.com

Я приветствую новый подход к оценке затрат на рекламу по типам контента. Он отражает изменяющийся рынок и медиапотребление.

Становится важен не сам канал доставки рекламы, сколько ее формат. Например, в интернете, рекламодатели все чаще делают упор на performance-инструменты, которые приносят возврат инвестиций здесь и сейчас.

При этом инвестиции в построение бренда, а соответственно, продажи в будущем отходят на второй план. Из новой оценки АКАР можно предположить, что имиджевые инструменты в интернете находятся в пределах 15%.

Но мы видим потенциал роста digital имиджевых инструментов в бизнесах, аудитория которых моложе 35 лет: они привыкли жить в цифровом мире и будут обладать все большей покупательской способностью.

Анна Сергеева, Генеральный директор MTG

У нас за 2018 год вырос интернет, спецпроекты в любых средах (ивенты, стимулирующие акции), также нас радует наружка.

В целом результаты вполне соответствуют прогнозам. Куда перетекает аудитория, туда и бюджеты. ТВ выросло за счет нестандартных, спонсорских решений, тематического ТВ. Телеканалы стали активно продвигать свой контент в интернете, в результате веб-версии ряда проектов уже обгоняют традиционное ТВ. Интересно, как это повлияет на рынок в 2019-м.

В прессе в ближайшие годы было бы здорово увидеть обратный тренд, когда крупные интернет-СМИ создают печатные спецвыпуски для удержания аудитории. Digital аудио растет высокими темпами за счет низкой базы, пока это все-таки нишевый инструмент.Интересно, как на объем OLV повлияют подписки — YouTube Premium, Яндекс.Плюс.

Дмитрий Туркевич, основатель и мажоритарный акционер MediaSniper

Стабильный рост digital-сегмента и выход его на первое место вполне закономерен и предсказуем. Рекламный рынок трансформируется соразмерно развитию IT-технологий и росту возможностей сбора и использования данных.

Потребитель хочет максимальной персонализации, бизнес требует точности в прогнозах и оценке эффективности, делая ставку на наиболее «прозрачные» каналы продвижения.

В этой ситуации другие каналы, в частности ТВ, сильно проигрывают: доля телесмотрения падает, возраст аудитории растет. digital в этом плане универсален, позволяя адресно достучатся до пользователя и создать ему его идеальный потребительский мир.

Автор статьи: Ирина Милош