В 2021 году расходы на рекламу тридцатки крупнейших российских рекламодателей составили 154,2 млрд руб. без налога на добавленную стоимость (НДС). Это на 34% больше, чем в 2020-м — 114,8 млрд руб.

Sostav изменил методологию подсчета сегментов Интернет и Радио, что позволило дополнительно оценить долю перформанс-размещений. Это привело к тому, что при подсчётах стали учитываться вендорные (не принадлежащие площадке) размещения, и бюджеты некоторых брендов увеличились — это коснулось «М-Видео-Эльдорадо», Ozon, Wildberries, Alibaba Group, «Совкомбанка» и других. Чтобы устранить чрезмерное увеличение бюджетов, по результатам опроса агентств были сформированы специальные понижающие коэффициенты. Также в этом году произошла кластеризация сегмента радио.

В 2021 году продолжается тенденция роста рекламных вложений в ТВ сегмент — сумма бюджетов топ-30 рекламодателей в этом канале составила 90 млрд руб., что на 23% больше показателя 2020 года. Диджитал, напротив, упал на 9% — до 30 млрд руб. В наружную рекламу топ-30 вложили 7,7 млрд руб. против 5 млрд руб. в 2020-м. Радио и пресса демонстрируют снижение — 2,3 млрд руб. и 210 млн руб. соответственно.

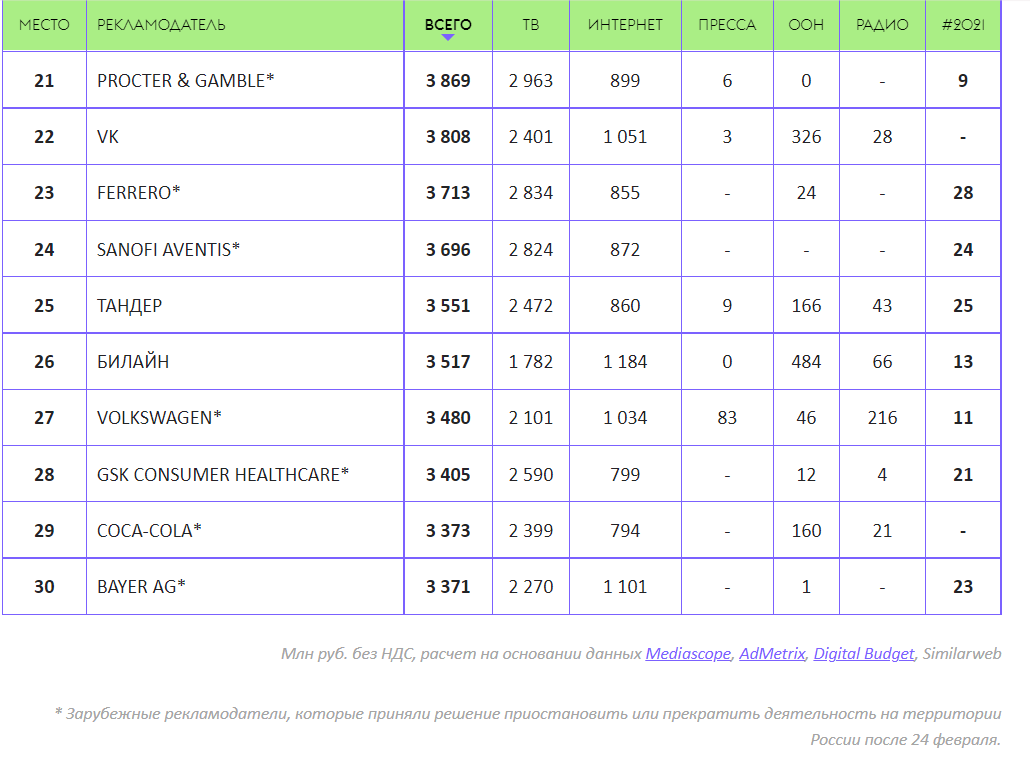

В 2022 году 12 зарубежных рекламодателей из топ-30 приняли решение приостановить или полностью прекратить свою деятельность в России в связи с геополитической обстановкой. Это коснулось P&G, Mars-Russia, Reckitt Benckiser, McDonald’s, Pepsi Co, Nestle, Ferrero, Sanofi Aventis, Volkswagen, GSK, Coca-Cola и Bayer Ag. Сумма их вложений в российский рекламный рынок в 2021 году составила 49,6 млрд руб. — 32% от общего бюджета топ-30. При этом Reckitt Benckiser и McDonald’s передали свой бизнес локальным компаниям. Их рекламные инвестиции за прошлый год составили 9,8 млрд руб.

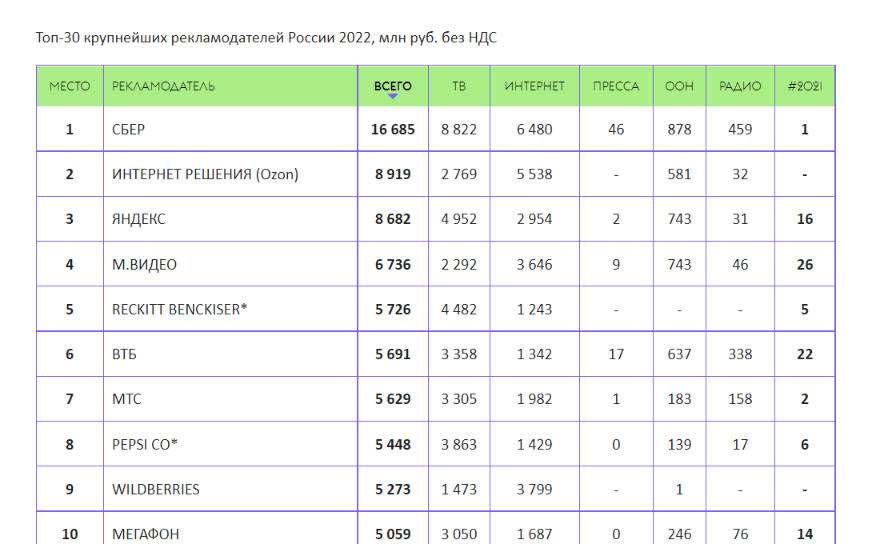

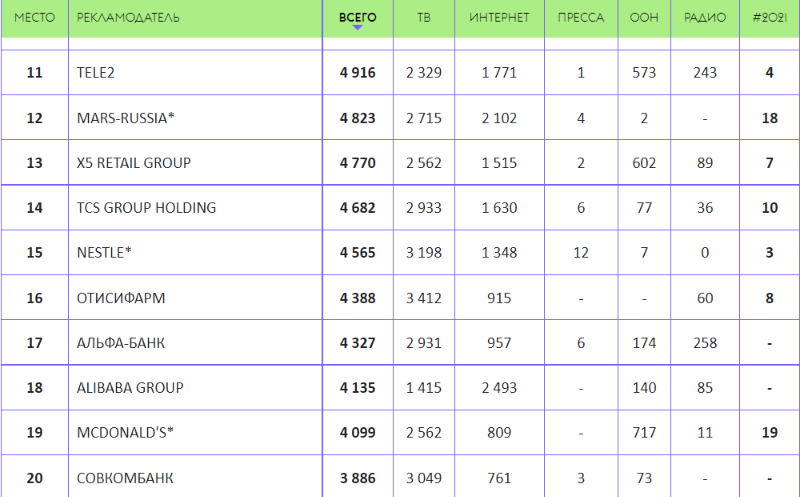

ВСЕ МЕДИАКАНАЛЫ

В тройке лидеров топ-30 произошли существенные изменения. И хотя первое место за собой сохранил «Сбер», он увеличил бюджет на продвижение более чем в два раза по сравнению с 2020-м — с 7,9 млрд руб. до 16,6 млрд руб. При этом ещё в 2019 году Сбербанк занимал лишь 25 позицию.

«Интернет решения» — Ozon — впервые вошёл в топ-30. Компания сразу заняла вторую позицию, сместив МТС. Общий бюджет маркетплейса составил 8,9 млрд руб.

Олег Дорожок, директор по маркетингу и монетизации Ozon:

В прошлом году наша основная цель заключалась в росте доли в федеральном масштабе. Этого мы смогли достичь с помощью масштабных кампаний и инструментов. Но это не значит, что такая тенденция продолжится и в этом году: мы значительно выросли в знании бренда и увеличили количество активных покупателей до 25 млн, поэтому большего количества инвестиций в рекламу не понадобится.

В наших рекламных коммуникациях мы не только продвигаем бренд компании на внешних площадках, но и товары продавцов маркетплейса, тем самым помогая им зарабатывать.

Замыкает тройку лидеров «Яндекс». За год компания поднялась в рейтинге с 16 места на третье с общим бюджетом 8,6 млрд руб.

Денис Максимов, управляющий директор Media Direction Group:

Отечественные бренды расширяли свои экосистемы, которые было необходимо поддерживать рекламной активностью. При этом каждая часть общей экосистемы выполняла свои задачи, имея разные ЦА, которые, в свою очередь, требовали разных медиамиксов. Следствием этого оказался рост активности во всех медиаканалах. В условии рассредоточения аудитории по разным медиаканалам при наращивании бюджетов емкость медиа была ограничена, что потребовало более широкого микса. Безусловно, разные медиа увеличили портфель интересных предложений, что и привлекло рекламодателей.

Рост также продемонстрировал «М-Видео-Эльдорадо». В 2021-м компания поднялась с 26 на четвёртое место, увеличив бюджет на 148% — до 6,7 млрд руб.

Василий Большаков, директор по маркетингу и цифровому опыту клиента «М-Видео»:

В 2020 году на фоне пандемии мы переориентировали маркетинговую стратегию в сторону онлайн-инструментов, уменьшив затраты на ТВ и наружную рекламу. Также мы сфокусировались на повышении посещаемости и конверсии сайтов брендов и мобильного приложения, а также реализации бесшовного опыта покупок. Кроме низкой базы на динамику рекламных инвестиций по итогам 2021 года также повлияло усиление ценовой конкуренции, рост географического присутствия двух сетей и развитие новых клиентских сервисов. Важно, что в коммуникациях для «М.Видео» и «Эльдорадо» мы используем дифференцированный подход и развиваем каждый бренд в соответствии с собственным ценностным предложением для клиента.

Выросли показатели Wildberries — по своим рекламным вложениям компания ещё ни разу не добиралась до топ-30. Сейчас маркетплейс находится на седьмой строчке с общим бюджетом 5,2 млрд руб. Также в тридцатку впервые вошла Alibaba Group с бюджетом 4,1 млрд руб.

Евгений Балдин, директор по стратегии и исследованиям Media Instinct Group:

Топ-30 рекламодателей показали рост общего бюджета выше, чем рынок в целом (более 30%), что говорит о растущей концентрации рекламных затрат у крупных игроков. И усиление позиций маркетплейсов — это тоже в некотором роде показатель такой концентрации. Относительно большое количество новых рекламодателей в топ-30, значительное изменение позиций игроков и снижение доли FMCG говорят об изменении структуры рынка в том числе и в результате пандемии, ведь 2021 год стал первым годом реализации действительно постковидных стратегий.

Заметное падение в рейтинге продемонстрировали сотовые операторы. Tele2 сократил бюджет с 5,7 млрд руб. до 4,9 млрд руб. Компания заняла 11 строчку — в 2020-м она была на четвертой. Другой российский оператор — МТС — переместился со второй позиции на седьмую. Его бюджет сократился с 6,4 млрд руб. до 5,6 млрд руб. Не последовал этой тенденции лишь «МегаФон». Его затраты на продвижение в 2021 году выросли до 5,1 млрд руб. В 2020-м этот показатель равнялся 3,8 млрд руб. Компания поднялась с 14 на 10 место.

По словам Балдина, колебания бюджета скорее всего обусловлены необходимостью решения среднесрочных задач, нежели долгосрочной стратегией. Однако CEO Havas Village Андрей Чуваев считает, что это тренд последних нескольких лет. «Маржинальность телеком-бизнеса сокращается, и по этой причине компаниям необходимо оптимизировать свои затраты», — указал он.

Зарубежные лидеры прошлых лет в 2021-м году ушли с ведущих позиций. Nestle спустился с третьей на 15 позицию — рекламные инвестиции швейцарский производитель сократил на 34% до 4,5 млрд. При этом PepsiCo не сокращала своих бюджетов — её рекламные вложения, наоборот, увеличились на 6,8%. Однако с шестой строки в рейтинге компания переместилась на восьмую.

Егор Бормусов, генеральный директор агентства Initiative:

Я бы не стал говорить об общем тренде сокращения бюджетов по всем зарубежным игрокам — по ряду крупных международных игроков мы фиксируем рост. Тем не менее, определённая часть крупных игроков либо сократила бюджеты, либо не наращивала их ранее. Обусловлено это главным образом ситуацией с COVID-19 в 2021 году, введением новых — частичных или полных — локдаунов по ряду стран, что в свою очередь помешало восстановлению и в некоторых случаях привело к повторному нарушению цепочек поставок. Наибольшим образом это коснулось крупных игроков в сегменте продуктов питания, фармы и автопроизводителей.

Усиление позиций локальных игроков в топе рейтинга началось еще в 2020 году, отметила главный операционный директор Dentsu Russia Дарья Куркина в комментарии «Ведомостям».

Дарья Куркина, главный операционный директор dentsu Russia:

Это было связано в первую очередь с ростом инвестиций определенных категорий, где сильны именно российские рекламодатели — экосистемы, электронная коммерция, ритейл. Этот тренд укрепился и в 2021. Лидеры прошлых лет — транснациональные FMCG-компании — в 2020-м и 2021-м, в период глобального замедления на фоне COVID-19, оптимизировали инвестиции во всем регионе ЕМЕА, включая Россию.

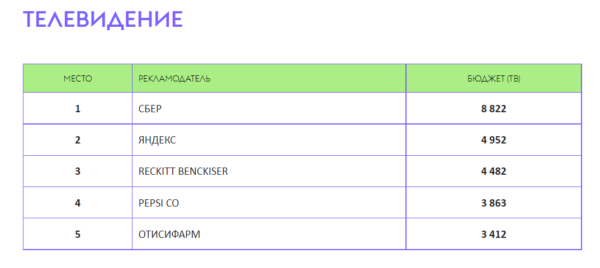

Значительно изменилась тройка лидеров по вложениям в рекламу на ТВ. Если год назад «Сбер» занимал четвёртую позицию, в этом году он поднялся на первую (8,8 млрд руб.). «Яндекс» перешёл с 16 места на второе (4,9 млрд руб.) и сместил Reckitt Benckiser — у владельца брендов Air Wick, Calgon и Durex третье место (4,4 млрд руб.). PepsiCo опустился ещё на строчку ниже — до четвёртой позиции (3,8 млрд руб.). По сравнению с прошлым годом кардинально бюджеты увеличились только у «Сбера»: бренд нарастил инвестиции в ТВ-рекламу на 64%.

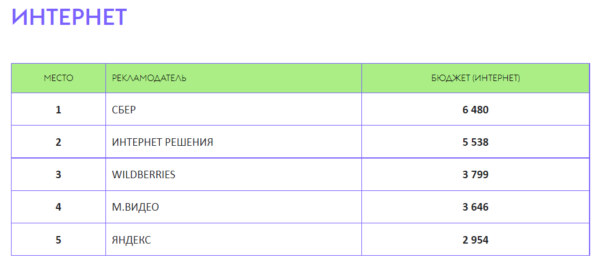

В 2021 году диджитал расходы 30 крупнейших рекламодателей увеличились в пять раз — до 53,8 млрд руб. Лидером здесь также остаётся «Сбер» с годовым бюджетом в 6,4 млрд руб. Следом расположились Ozon (5,5 млрд руб.) и «М-Видео» (3,6 млрд руб). Замыкает четверку лидеров «Яндекс» (2,9 млрд руб).

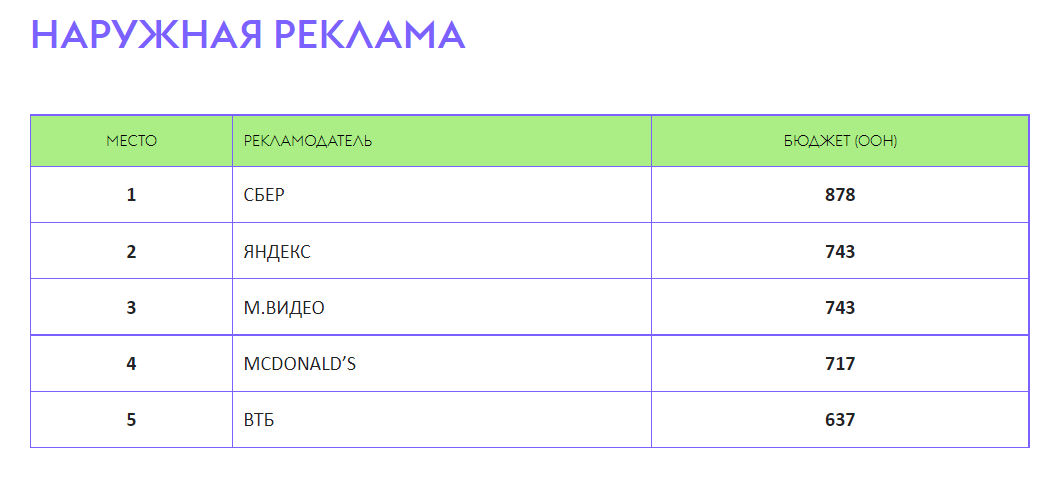

В OOH-сегменте на первое место вышел «Сбер» (878 млн руб.), сместив прошлогоднего лидера Tele2 — в этом году сотовый оператор вложил в наружную рекламу на 32% меньше (573 млн руб.). Второе место разделили «М-Видео» и «Яндекс» (243 млн руб.). На третьей позиции разместился McDonald’s (717 млн руб.).

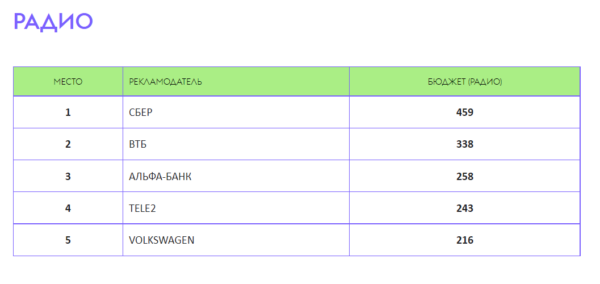

«Сбер» и здесь вытеснил Tele2 с инвестициями в размере 459 млн руб. Оператор связи придерживается тенденции сокращения рекламных бюджетов, урезав вложения в сегмент вдвое (до 242 млн руб.). Второе и третье места заняли ВТБ (338 млн руб.) и Альфа-банк (258 млн руб.) соответственно.

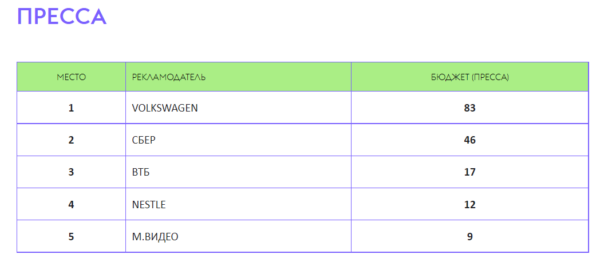

Расходы на этот канал значительно уступают вложениям в другие сегменты у всех рекламодателей. Лишь 18 игроков из топ-30 инвестировали в этот сегмент в 2021 году. Череду лидерства «Сбера» здесь прерывает Volkswagen — единственная компания, чьи вложения превысили 50 млн руб. (83,1 млн руб.). Однако в сравнении с прошлым годом бренд сократил расходы на 32,5%. Лидер 2020-го L’Oreal в нынешний рейтинг Sostav не вошёл. Второе место досталось «Сберу» (45,7 млн руб), а третье — ВТБ (16,5 млн руб).

МЕТОДОЛОГИЯ

ФЕДЕРАЛЬНОЕ ТВ

Оценка производилась на основе данных Mediascope по общим объёмам рекламы, размещённым в национальном эфире (Std.TVR BA), а также результатам опроса медиаагентств,проведенного Sostav специально для проекта. Были выделены шесть кластеров рекламодателей по объёму закупленных национально-сетевых рейтингов и шесть кластеров по национально-орбитальным рейтингам в 2021 году. Кластеры формировались на основании накопленного % от общего объёма Consolidated Cost прямой коммерческой рекламы за 2021 год. Расчёт бюджета каждого рекламодателя проводился поканально по стоимости CPP баинговой аудитории с учетом кластера, сезонного коэффициента, прайм-тайма и длины ролика.

РЕГИОНАЛЬНОЕ ТВ

При расчёте использовались данные Mediascope по общим объёмам рекламы, размещённым в локальном эфире (Reg. Std. TVR (20) 18+) и результаты опроса медиаагентств,проведенного Sostav специально для проекта.Для оценки рекламы в регионах были сформированы единые кластеры. Расчёт бюджета каждого рекламодателя проводился по CPP 18+ для кластера, в который̆ попадает рекламодатель по величине Consolidated cost.

Кроме того, при расчёте учитывались доли прайм-тайм/офф-тайм, сезонные коэффициенты, а также скидки/наценки на длину ролика для Москвы, Санкт-Петербурга, Новосибирска и Нижнего Новгорода.

КАБЕЛЬНОЕ ТВ

При оценке учитывалось 111 каналов, которые включены в мониторинг Mediascope. Расчёт производился с учётом сезонных коэффициентов. Оцениваемая стоимость минуты и CPP на канале определялись в результате опроса агентств. Формула расчёта для каналов, продающихся по рейтингам, проводилась по методике Федерального ТВ.

СПОНСОРСКАЯ РЕКЛАМА

Исходя из данных Mediascope по общему объёму рекламы, размещённой в виде спонсорских заставок в национальном телеэфире (аудитория 18+), были сформированы три кластера рекламодателей.

При этом телемагазины выносились в отдельный кластер. Орбитальные и сетевые размещения, а также прайм-тайм и офф-тайм учитывались отдельно. При расчёте также учитывались доли прайм-тайм/офф-тайм, сетевые и орбитальные блоки и сезонные коэффициенты.

ИНТЕРНЕТ

Для расчёта рейтинга учитывалась как медийная интернет-реклама (баннеры и видео) так и перформанс-размещение (поисковая реклама и реклама в соцсетях). Медийная реклама учитывалась исходя из оффлайн размещений рекламодателя. С целью определить долю оффлайн бюджета рекламодателей на медийную рекламу в интернете, был проведён опрос по агентствам. Вследствие этого были выявлены средние доли, которые рекламодатели тратили на медийную рекламу.

При подсчёте performance размещений учитывалась только поисковая реклама и реклама в соцсетях. Для оценки бюджетов перформанс-рекламы компанией Digital Budget были предоставлены данные о трафике на домены рекламодателей, которые собирает Similarweb. Бюджеты перформанс рекламы суммированы с бюджетами медийной рекламы.

НАРУЖНАЯ РЕКЛАМА

Оценка производилась исходя из бюджетов рекламодателей с учетом коэффициента надбавки за формат размещения. Подсчет осуществлен на основе данных Admetrix и опроса медиаагентств, проведенного Sostav. Коэффициент надбавки за формат размещения: каждый формат, размещенный агентством, домножается на добавочный коэффициент, установленный в результате голосования агентств. Учитывались размещения в 50 городах, а также на трассах Московской области.

ПРЕССА

При расчёте использовались данные Mediascope по общим объёмам рекламы, размещённым в печатной прессе в виде коммерческой рекламы и свободных вложений. В оценке бюджетов рекламодателей присутствовали национальное и локальное размещения (в Москве и Санкт-Петербурге) в прессе с учетом средней скидки для базовых и спецполос, полученной в результате опроса медиаагентств.

РАДИО

Оценка производилась на основе данных Mediascope и опросе медиаагентств, проведенном Sostav. Рекламодатели были разделены на кластеры на основании накопленного % от общего объема бюджета Mediascope прямой коммерческой рекламы за 2021 год. Агентства выслали оценки минуты размещения по рыночной стоимости в соответствующих кластерах рекламодателей отдельно для каждой радиостанции, а также отдельно для Москвы, Санкт-Петербурга и сети. Расчёт бюджета каждого рекламодателя проводился по радиостанциям в соответствии с стоимостью за минуту в кластере.

Подписывайтесь на канал «Exlibris» в Telegram, чтобы первыми узнавать о главных новостях в рекламе, маркетинге и PR.